市场资讯及洞察

%20(1).jpg)

最近一段时间,黄金价格的表现格外引人注目。国际金价在高位运行的同时,不断刷新历史纪录,成为全球市场中少数保持强势的资产之一。与以往不同的是,这一轮黄金上涨并未在短期回调后迅速回落,而是呈现出价格中枢逐步抬升的特征。这也意味着,当前的黄金行情背后,可能并不只是情绪推动。本文将结合近期市场环境,梳理推动黄金走强的几条关键因素。

一、黄金近期的价格表现:持续走高且回撤有限

今年以来,黄金价格一路攀升,整体涨幅非常亮眼。根据公开市场数据,截至2025年10月中旬,国际金价年内累计涨幅约为56%。10月上旬,金价历史上首次突破每盎司4000美元的重要关口,此后多数时间在4000美元附近及上方高位震荡,整体走势依然强劲。这意味着,短短一年内,黄金价格涨幅超过一半,创下数十年来最显著的年度涨势之一。这轮上涨不仅刷新了历史纪录,也明显跑赢了同期多数股票及传统风险资产。从更长周期看,黄金价格早已走出此前的低迷区间。2020年8月,国际金价首次突破2000美元;2025年3月,又首次站上3000美元关口。如今触及4000美元水平,意味着黄金在过去五年间价格接近翻倍。可以说,这是继20世纪70年代末以来,最引人注目的黄金上涨阶段之一,其背后反映的是多重宏观因素的叠加与共振。

二、是什么力量在推动这一轮黄金行情?

黄金价格受多种宏观经济与市场因素共同影响。近期支撑金价走强的核心因素,主要集中在以下几个方面:

• 利率环境变化

黄金本身不产生利息,因此与实际利率水平高度相关。在全球主要央行经历快速加息周期后,市场对货币政策方向的预期逐步发生变化。随着利率上行空间收窄,黄金在资产体系中的相对位置随之调整。2025年9月,美联储开启本轮首次降息,市场对宽松周期的预期也在此前阶段逐步反映至金价之中。

• 美元走势影响

黄金以美元计价,美元指数的变化对金价具有直接影响。当美元走弱时,黄金在非美元体系中的价格相对降低,有助于支撑全球需求。近期美元指数整体波动加大,并在部分阶段走弱,这一背景也为黄金价格提供了外部支撑。

• 通胀与实际利率预期

尽管部分经济体通胀水平已有所回落,但从长期视角看,能源转型、供应链重构及地缘摩擦等因素,使市场对货币购买力依然保持敏感。在实际利率偏低或预期回落的环境下,黄金价格往往被用来反映对长期通胀与货币价值的预期变化。

• 地缘政治不确定性

全球地缘政治局势依然复杂,多地区冲突与政策不确定性持续存在。在不确定性上升阶段,市场风险偏好往往下降,黄金的关注度随之提升。值得注意的是,近期黄金并非只在突发事件中短期走强,而是在多重不确定因素叠加下,维持了相对稳定的高位运行状态。

• 央行购金行为与需求结构变化

从市场结构角度看,央行层面的黄金需求对金价形成了重要支撑。世界黄金协会数据显示,2025年前三季度,全球央行年内购金约634吨,延续了自2022年以来的较高购金水平。其中,中国央行已连续13个月增持黄金储备。央行购金通常具有周期长、节奏稳定的特征,这类需求为黄金市场提供了更坚实的底层支撑。

综合来看,利率环境、美元走势、通胀预期、地缘局势与央行需求等多重因素共同作用,塑造了当前黄金市场的强势格局。金价也会随着这些变量的变化而波动,其走势本身反映的是多重宏观力量的动态平衡。

三、在当前宏观环境下,市场如何看待黄金?

在复杂多变的全球环境中,黄金因其独特属性,依然承担着多重角色:

• 避险属性

在经济或金融不稳定时期,黄金常被视为相对独立于单一国家信用体系的资产。历史经验显示,在多次重大危机阶段,黄金价格往往表现出较强的稳定性。

• 长期价值储存功能

从长期角度看,黄金常被用来对冲货币购买力变化。在高通胀或实际利率偏低的阶段,其价格往往被赋予更多宏观意义。

• 市场结构中的稳定因素

由于与股票、债券等资产相关性相对较低,黄金在市场结构中常被视为具有分散作用的一类资产,其价格变化也常被用作观察整体风险情绪的重要参考。

四、总结:黄金价格变化反映了什么?

总体来看,当前黄金价格的表现,并非由单一因素推动,而是全球利率环境、货币体系变化、地缘政治格局以及央行行为等多重因素共同作用的结果。黄金价格在一定程度上,正成为市场观察宏观不确定性和长期价值预期的一面镜子。理解这些背景,有助于更理性地看待黄金走势本身,而不仅仅停留在价格涨跌的表象之上。

References

[1] World Gold Council. Gold hits US$4,000/oz – trend or turning point? 2025-10.

https://www.gold.org/goldhub/gold-focus/2025/10/gold-hits-us4000oz-trend-or-turning-point

[2] Reuters. Gold hits record high as U.S.-China trade woes escalate; silver scales all-time peak. 2025-10-13.

https://www.reuters.com/world/china/gold-hits-record-high-us-china-trade-woes-escalate-silver-scales-all-time-peak-2025-10-13/

[3] Reuters. Global gold demand climbs 3% to quarterly record as investment soars, WGC says. 2025-10-30.

https://www.reuters.com/world/china/global-gold-demand-climbs-3-quarterly-record-investment-soars-wgc-says-2025-10-30/

[4] World Gold Council. Gold Demand Trends: Q3 2025. 2025-10 (report page).

https://www.gold.org/goldhub/research/gold-demand-trends/gold-demand-trends-q3-2025

[5] Reuters. Gold sails past $3,900/oz for first time as safe-haven bids… 2025-10-06.

https://www.reuters.com/world/india/gold-sails-past-3900oz-first-time-safe-haven-bids-2025-10-06/

[6] Reuters. Gold edges lower after a divided Fed cuts rates; silver hits record high. 2025-12-11.

https://www.reuters.com/world/india/gold-edges-lower-after-divided-fed-cuts-rates-silver-hits-record-high-2025-12-11/

[7] Reuters. Fed cuts interest rates for first time since 2020. 2025-09-18.

https://www.reuters.com/world/us/fed-cuts-interest-rates-first-time-since-2020-2025-09-18/

[8] Reuters. Gold breaks $3,000 milestone. 2025-03-14.

https://www.reuters.com/markets/commodities/gold-breaks-3000-dollar-milestone-2025-03-14/

[9] Reuters. Gold breaks $2,000 for first time. 2020-08 (Reuters report; URL may vary by region/mirror).

https://www.reuters.com/article/us-gold-record-idUSKBN25L0EV

[10] World Bank Blogs (Open Data). When Uncertainty Rises, Gold Rallies. (accessed 2025-12-12).

https://blogs.worldbank.org/en/opendata/when-uncertainty-rises–gold-rallies

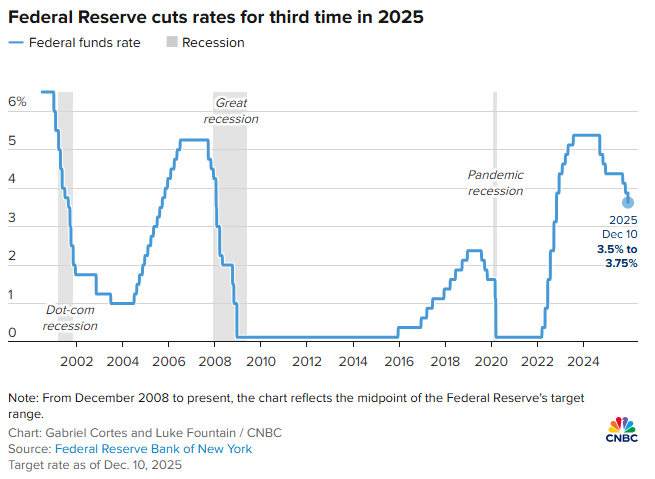

The Federal Reserve delivered its third consecutive rate cut this morning, lowering rates 25 basis points to 3.5%-3.75% after a 9-3 vote in favour.

The three dissents were the most seen since September 2019. Governor Stephen Miran pushed for a steeper 50bp cut while regional presidents Jeff Schmid and Austan Goolsbee wanted to hold steady.

Four additional non-voting participants also preferred no cut at all, exposing deep disalignment on the best policy path going forward.

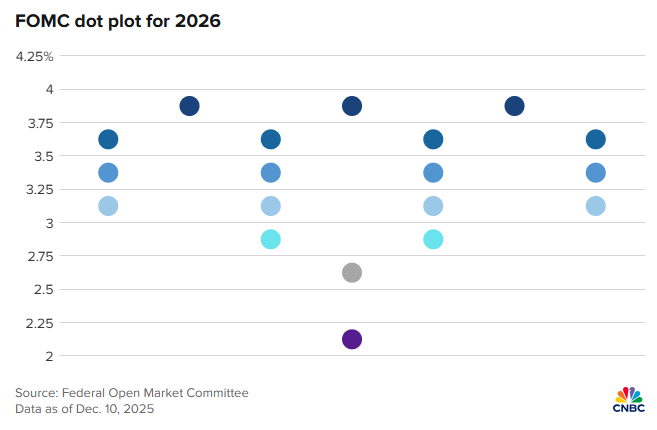

The updated Federal Reserve dot plot maintained projections for just one cut in 2026 and another in 2027, unchanged from September despite three cuts delivered since then.

Seven officials now see no cuts needed next year, while three believe rates are already too low, suggesting the divide between members is set to continue growing in 2026.

In his post-meeting press conference, Fed chair Jerome Powell explicitly stated, "We are well positioned to wait and see how the economy evolves." — phrasing last used when the Fed paused cuts for nine months.

However, with Powell's tenure ending in January and Trump publicly demanding deeper cuts, the Fed continues to face mounting pressure, further clouding 2026 projections.

Markets are currently pricing Kevin Hassett as the next chair, thanks to his apparent accommodation to Trump’s preferences.

Oracle Stock Plummets as Revenue Falls Short of Estimates

Oracle Corporation suffered a 10%+ after-hours selloff today, following fiscal second-quarter results that exposed mounting risks beneath its ambitious AI infrastructure buildout.

Revenue of $16.06 billion fell short of the $16.21 billion Wall Street consensus, triggering a sharp reassessment of one of the most leveraged bets in the AI sector.

The company's total debt now exceeds $105 billion, and the cost of insuring Oracle's debt against default reached its highest level since March 2009, rising to about 1.28 percentage points per year.

Further investor anxiety lies in Oracle's dependence on its contract with OpenAI, which is estimated to account for about 58% of Oracle's future order backlog.

The contract requires OpenAI to pay approximately $60 billion annually to Oracle starting in 2027. However, OpenAI currently only generates around $20 billion in annualised revenue, exposing Oracle to massive counterparty risk if OpenAI doesn’t meet its revenue projections.

Bitcoin Price Narratives Get Murkier

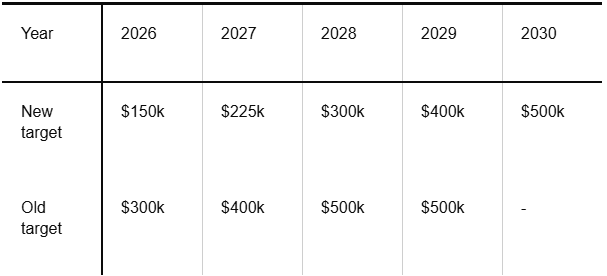

Standard Chartered slashed its 2026 Bitcoin price target from $300,000 to $150,000 yesterday.

Attributed to the apparent end of aggressive corporate Bitcoin accumulation and slower-than-expected institutional adoption through ETFs, it is one of the most dramatic forecast reductions this year.

The bank's updated forecasts project $100,000 by end-2025, $150,000 for end-2026, $225,000 for end-2027, $300,000 for end-2028, and $400,000 for end-2029.

Despite the revision, Standard Chartered explicitly rejects the notion that we have entered a new crypto winter, characterising the current phase as "a cold breeze" rather than structural weakness.

Broader market predictions for 2026 suggest a bearish scenario at $95,241, an average estimate of $111,187, and a bullish case of $142,049.

InvestingHaven forecasts Bitcoin trading between a minimum of $99,910 and a maximum of $200,000 in 2026.

And some bullish analysts like Cardano founder Charles Hoskinson have suggested Bitcoin could reach $250,000 in 2026 if tech giants increase their crypto exposure, indicating considerable divergence in expectations.

.jpg)

货币政策决定

加拿大银行(以下简称BoC)在2025年12月10日宣布,维持隔夜利率目标在2.25%不变,银行利率为2.5%,存款利率为2.20%。这是BoC继2025年9月和10月连续两次降息后首次维持利率不变。

委员会的三个主要信息

BoC行长Tiff Macklem在新闻发布会上明确了三个主要信息。

第一,美国对钢铁、铝、汽车和木材征的高关税收的严重打击了这些行业,美国贸易政策的不确定正在更广泛地影响企业投资,但到截至目前为止,经济总体上显示出韧性。

第二,尽管与贸易重新配置相关的成本增加,通胀压力仍然得到控制。总消费者价格指数(以下简称CPI)通胀已经接近2%目标超过一年,BoC预期通胀将保持在目标附近。

第三,在当前情况下,管理委员会认为当前的政策利率水平大约是合适的,既能保持通胀接近2%,又能帮助经济度过这一结构性调整期。然而,不确定性仍然很高,可能结果的范围比平常更广。如果前景发生变化,BoC准备做出回应。

全球经济环境

BoC指出,世界主要经济体继续显示出对美国贸易保护主义的韧性,但不确定性仍然很高。在美国,经济增长得到强劲消费和人工智能投资激增的支持。美国政府停摆导致季度增长出现波动,并延迟了一些关键经济数据的发布。关税正在对美国通胀造成一些上行压力。在欧元区,经济增长强于预期,服务业表现出特别的韧性。在中国,疲软的国内需求,包括房地产市场的进一步疲软,正在拖累增长。全球金融条件、石油价格和加元汇率自BoC 2025年10月货币政策报告以来大致保持不变。

加拿大经济活动

BoC表示,加拿大经济在第三季度增长了令人惊讶的强劲2.6%,尽管最终国内需求持平。国内生产总值(以下简称GDP)的增长主要反映了贸易的波动性。BoC预计最终国内需求将在第四季度增长,但随着净出口的预期下降,GDP可能会疲软。预测增长将在2026年回升,尽管不确定性仍然很高,贸易的大幅波动可能继续导致季度波动。

BoC行长在新闻发布会上特别提到加拿大统计局(以下简称Stats Can)在2025年11月公布了对加拿大2022年、2023年和2024年经济增长数据的广泛修正。修正表明,在受到美国贸易冲突打击之前,加拿大经济比之前认为的更健康。特别是,修正表明进入今年时需求和经济产能都更高。Tiff Macklem表示,这可能解释了在最近数据中看到的一些韧性。

劳动力市场

BoC在新闻稿中表示,加拿大劳动力市场正在显示出一些改善迹象。在过去三个月中,就业显示出稳健增长,失业率在2025年11月下降至6.5%。然而,贸易敏感行业的就业市场仍然疲软,整个经济的招聘意愿继续低迷。Tiff Macklem详细阐述了自年初以来,贸易敏感行业出现了重大的就业损失,但在最近几个月中,这些行业的就业已经相对稳定。与此同时,其他行业,特别是服务业,如医疗保健、个人护理、娱乐等有一些招聘,这反映到了总体就业的增长。行长同时警告,展望未来,整个经济的招聘意愿低迷。

通胀

BoC表示,CPI通胀在2025年10月放缓至2.2%,因为汽油价格下跌,食品价格上涨速度放缓。CPI通胀已经接近2%目标超过一年,而核心通胀指标仍保持在2.5%至3%的范围内。BoC评估潜在通胀仍在2.5%左右。在短期内,由于去年一些商品和服务的GST/HST假期的影响,CPI通胀可能会更高。透过这种波动,BoC预计持续的经济闲置产能将大致抵消与贸易重新配置相关的成本压力,使CPI通胀保持在接近2%的目标。

联邦预算的影响

Tiff Macklem表示,最近的联邦预算包括政府支出的增加,特别是在国防方面,以及增加公共和私营部门投资的措施。这些措施的影响需要一些时间才能完全实现,BoC预计它们将为经济中的需求和供给增长做出贡献。像往常一样,BoC将在2026年1月的下一次经济预测中纳入来自联邦和省级预算的更新财政措施。

货币政策立场评估

BoC认为如果通胀和经济活动大致按照10月的预测演变,管理委员会认为当前的政策利率水平大约是合适的,既能保持通胀接近2%,又能帮助经济度过这一结构性调整期。不确定性仍然很高。如果前景发生变化,BoC会做出相应回应。

Tiff Macklem解释,在9月和10月降息之后,管理委员会曾表示,如果通胀和经济活动大致按照10月的预测演变,政策利率将大约是合适的。虽然自上次决定以来的信息影响了GDP增长的短期动态,但它并没有改变BoC的观点,即GDP将在2026年以适度的速度扩张,通胀将保持在目标附近。因此,管理委员会决定维持政策利率不变。行长强调,处于中性区间下端的政策利率是适当的,既能为经济在度过这一结构性转型时提供一些支持,同时保持通胀压力得到良好控制。

风险与不确定性

Tiff Macklem强调,管理委员会承认不确定性仍然很高。这包括美国贸易政策的不可预测性。特别是,即将进行的《加拿大-美国-墨西哥协定》审查正在为许多企业造成不确定性。还有关于加拿大经济将如何适应更高关税的不确定性。在贸易和季度GDP中看到的波动使得评估经济的潜在动力更加困难。他表示,BoC将根据前景评估新数据。如果新的冲击或证据的积累实质性地改变了前景,BoC会准备做出相应回应。

结构性转型的性质

Tiff Macklem在结尾特别强调了当前经济调整的性质:"与美国贸易摩擦的加剧意味着我们的经济运行效率降低,成本更高,收入更少。这不仅仅是周期性衰退——这是一次结构性转型。货币政策无法恢复失去的供给,但只要通胀得到良好控制,它可以帮助经济调整。加拿大银行专注于确保加拿大人在这一全球动荡时期继续对价格稳定保持信心。"下一次隔夜利率目标的公布日期定于2026年1月28日,下一份货币政策报告将同时发布。

相关官方文件和详细数据请参考:

加拿大银行官方网站:https://www.bankofcanada.ca

加拿大银行2025年12月10日新闻稿:https://www.bankofcanada.ca/2025/12/fad-press-release-2025-12-10/

加拿大银行行长2025年12月10日开场陈述:

https://www.bankofcanada.ca/2025/12/opening-statement-2025-12-10/

加拿大银行2025年12月10日新闻发布会:https://www.bankofcanada.ca/multimedia/press-conference-policy-rate-announcement-december-2025/

加拿大统计局官方网站:https://www.statcan.gc.ca

免责声明

本文内容仅为一般性建议(General Advice),未考虑任何个人的具体投资目标、财务状况或特定需求,不构成任何形式的个人财务建议(Personal Advice)、投资建议、税务建议、法律建议或任何金融产品推荐等。本文陈述的所有信息均基于加拿大银行(BoC)、加拿大统计局(Statistics Can)等公开渠道已发布的历史数据和官方声明,不包含任何对未来市场走向、经济表现、投资回报或政策变化的预测、预判或前瞻性陈述,过往表现和历史数据不代表未来结果。所有投资均涉及风险,包括可能损失全部本金,外汇、差价合约(CFD)、衍生品等杠杆类产品具有高风险特性,可能导致快速且重大的损失,据统计大部分散户投资者账户在交易CFD时出现亏损,市场价格可能因各种因素剧烈波动。本文引用的信息来源于公开渠道,虽已尽力确保准确性,但不对信息的完全准确性、完整性、及时性或适用性作出任何明示或暗示的保证,信息可能存在延迟、需要更正,或因市场和政策环境快速变化而不再适用于当前情况。在做出任何投资或财务决策前,您应当仔细考虑自身的财务状况、投资目标和风险承受能力,进行适当性评估以确保相关产品或策略符合您的需求,并咨询持有澳大利亚金融服务牌照(AFSL)的财务顾问、税务专业人士或法律顾问,同时了解并遵守您所在司法管辖区的相关法律法规。本文提及的任何第三方机构、产品或服务不构成推荐或认可,相关商标、名称归其合法所有者。在法律允许的最大范围内,作者及相关方对因使用、依赖或无法使用本文信息而导致的任何直接、间接、附带、特殊或后果性损失不承担任何责任。投资有风险,决策需谨慎。

%20(1).jpg)

今年初澳元作为商品货币受大宗商品价格下跌和中美关税战的影响而后持续走弱,再加上通胀持续回落和澳洲联储降息造成了澳元大跌。最近受中美关税战缓和和通胀突然大幅反弹影响造成澳元持续反弹。通过昨天澳洲联储在货币政策新闻发布会的信息会对澳元的走势会造成什么影响?

1货币政策决定与政策信号:

澳洲联储如期维持利率不变,委员会指出当前政策立场整体接近中性,可能略偏紧,并强调通胀风险偏向上行。本次会议未明确讨论加息或降息的具体可能性,虽然未考虑降息,也未对加息作出明确讨论,但曾提及在某些情况下可能需要收紧政策。总体来看,未来政策走向可能在长期按兵不动或重新加息之间权衡,而降息在近期不在考虑范围内。

2通胀判断:

委员会目前的关注点集中在通胀的持续性。季度通胀数据显示出一定的持续性,但部分上涨可能源于一次性因素,其真正的持续性仍不确定。若通胀持续高企或未出现放缓迹象,这将成为明年2月会议的关键政策考量因素。委员会希望市场理解,目前的风险已经转向偏上行。

3就业与经济形势判断:

就业市场和经济活动正在逐步趋于平衡。随着利率接近中性区间,对经济受到的影响判断变得更加复杂。委员会认为,经济下行风险已有所缓解,而上行风险,主要是通胀风险,则更为显著。

4决策方式与前瞻指引:

货币政策将继续采取逐次会议(meeting-by-meeting)的方式作出决定。澳洲联储强调,不会对单一经济数据做出反应,而是需要更长时间来评估通胀趋势。若未来数据显示通胀仍然顽固,委员会将不得不考虑进一步收紧政策。与美国不同,澳洲联储的政策路径将完全依据本国经济数据来制定。

5市场解读与政策前景:

市场普遍预期澳洲的宽松周期可能已经结束。机构普遍认为,澳洲联储未来的政策讨论可能在两种情形之间摇摆:一是维持利率在较长时间内不变,二是在必要时重新加息。委员会对在2026 年仍需维持利率不变甚至可能加息表示一定担忧。

.jpg)

US markets are eyeing all-time highs following strong data and earnings reports. Whether these records are achieved will depend on the news flow over the coming days, particularly from the Federal Reserve.

Fed Decision Incoming

The Federal Reserve's two-day meeting will end this Wednesday with a 0.25% rate cut widely expected. But following Friday's encouraging PCE numbers, the bigger question is “Will there be a January cut?” The Fed press conference post-decision will likely the highest signal event for the rest of 2025.

Central Bank Decisions Everywhere

Beyond the Fed, the Reserve Bank of Australia meets tomorrow with a pause expected, as recent data hasn't provided sufficient incentive for another cut. The ECB, Bank of England, and Bank of Japan will also all announce decisions within the next ten days, creating potential volatility across both equity and FX markets.

Big Tech Earnings

Two major AI infrastructure players report earnings this week: Broadcom and Oracle. These reports come at a time when AI valuations are under heavy public scrutiny, however, they will likely take a backseat to whatever the Fed signals about its 2026 path.

Copper Breaks Out

Copper has rallied to a four-month high and is now testing the $5.50 level. After breaching the key $5.25 support level, the market is showing some hesitation in Asia ahead of major data releases and the Fed decision. The July record highs of $5.50 are now within reach, though it is still to be seen if this level holds or if we pull back toward $5.25 support.

Market Insights

Watch Mike Smith's analysis of the week ahead in markets.

Key Economic Events

Stay up to date with the key economic events for the week.

.jpg)

在TradingView的Pine Script®中,条件语句是构建智能交易策略和自定义指标的核心工具。Pine Script提供了两种主要的条件结构:if和switch。通过它们,开发者可以根据不同的市场情况动态地控制代码的执行路径,实现逻辑判断和决策处理。

类似于for和while循环,条件结构也可以嵌套使用。你可以在一个if或switch块中包含其他条件或循环结构,从而实现更复杂的逻辑判断。然而,需要注意的是,并非所有Pine Script内置函数都可以在条件结构的本地代码块中调用。例如,像plot()、barcolor()、bgcolor()以及alertcondition()等函数,在本地条件块内不可直接调用。

此外,为了保证代码的可读性和正确性,条件结构内部的本地代码块必须使用四个空格或一个制表符进行缩进。理解和合理运用这些条件结构,是每一位Pine Script开发者编写高效、可维护策略的关键一步。

if 结构具体语法如下:

if <表达式>

<本地代码块>

{else if <表达式>

<本地代码块>}

[else

<本地代码块>]

说明:

- 方括号 [] 中的部分可以出现零次或一次,大括号 {} 中的部分可以出现零次或多次。

- <表达式> 必须是布尔类型(bool),或者可以自动转换为布尔类型,这只适用于整数(int)或浮点数(float)值(详见类型系统页面)。

- <本地代码块> 由零条或多条语句组成,最后可以返回一个值,该值可以是一个元组。代码块必须缩进四个空格或一个制表符。

- 可以有零条或多条 else if 子句。

- 可以有零条或一条 else 子句。

执行规则:

- 当 if 后的 <表达式> 计算结果为 true 时,执行第一个本地代码块,if 结构执行结束,并返回本地代码块末尾计算得到的值(或元组)。

- 当 if 后的 <表达式> 计算结果为 false 时,会依次计算后续的 else if 子句(如果有)。当其中某个 <表达式> 为 true 时,执行对应的本地代码块,if 结构执行结束,并返回本地代码块末尾的值。

- 当没有任何 <表达式> 为 true 且存在 else 子句时,执行 else 的本地代码块,if 结构执行结束,并返回本地代码块末尾的值。

- 当没有任何 <表达式> 为 true 且不存在 else 子句时,返回 na。

比如下面示例:

if (ta.crossover(source, lower))

strategy.entry("BBandLE", strategy.long,

stop=lower,comment="BBandLE")

else

strategy.cancel(id="BBandLE")

说明:

- ta.crossover(a, b) 是 Pine Script 的内置函数,用来判断序列 a 是否从下向上穿过序列 b。

- source 和 lower 分别是你定义的价格序列或指标线,比如 source 可能是收盘价,lower 可能是布林带下轨。

- 当 source 向上穿越 lower 时,条件为 true,if 结构的第一个代码块将被执行;否则执行 else 部分。

- strategy.entry() 用于在策略中开仓。

- "BBandLE" 是这个订单的唯一标识符(ID)。

- strategy.long 表示开多仓(买入)。

- stop=lower 表示这是一个止损单,如果价格跌破 lower(布林带下轨)就触发止损。

- comment="BBandLE" 是给订单加一个备注,方便策略回测或日志查看。

- strategy.cancel(id="BBandLE") 用于取消先前创建的、ID 为 "BBandLE" 的挂单。

- 换句话说,如果 source 没有向上穿越 lower,就取消该布林带下轨的挂单,防止无效订单留在市场上。

Pine Script中的条件语句,除了if之外,还有一种switch模式。Pine Script 中的 switch 是一种用于在多个条件或多个值之间进行选择的结构化分支语句,它从一组 case 中只执行一个对应的代码块,并返回该代码块的值(或执行副作用),还可以指定默认返回值。它适用于当你需要根据多个可能值或多种情况来返回不同结果时,使代码更简洁、更清晰。与之相比,if 更适合处理二分或少量条件判断,而 switch 在大量条件、特别是基于同一个关键值进行匹配时更具可读性。关键区别在于:switch 是“结构化单分支”,不会像 if-else 链一样逐个判断多个条件,更适合多选一的场景,而 if 更灵活但结构可能更冗长。

switch 结构有两种形式。第一种根据某个关键表达式的不同值进行切换:

[[<declaration_mode>] [<type>] <identifier> = ]switch <expression>

{<expression> => <local_block>}

=> <local_block>

第二种形式不使用关键表达式;它根据不同表达式的求值结果进行切换:

[[<declaration_mode>] [<type>] <identifier> = ]switch

{<expression> => <local_block>}

=> <local_block>

其中:

- 方括号 [] 中的部分可以出现零次或一次;

花括号 {} 中的部分可以出现零次或多次。 - <declaration_mode> 是变量的声明模式。

- <type> 是可选项,就像 Pine Script 中几乎所有变量声明一样(参见 types)。

- <identifier> 是变量名。

- <expression> 可以是字面量、变量、表达式或函数调用。

- <local_block> 由零个或多个语句组成,并以一个返回值结束,该返回值可以是一个值的元组。它必须缩进四个空格或一个制表符。

- 赋给变量的值是 <local_block> 的返回值;如果没有任何 local block 被执行,则返回 na。

- 最后的 => <local_block> 允许你指定一个默认返回值,当结构中没有任何 case 被执行时使用。

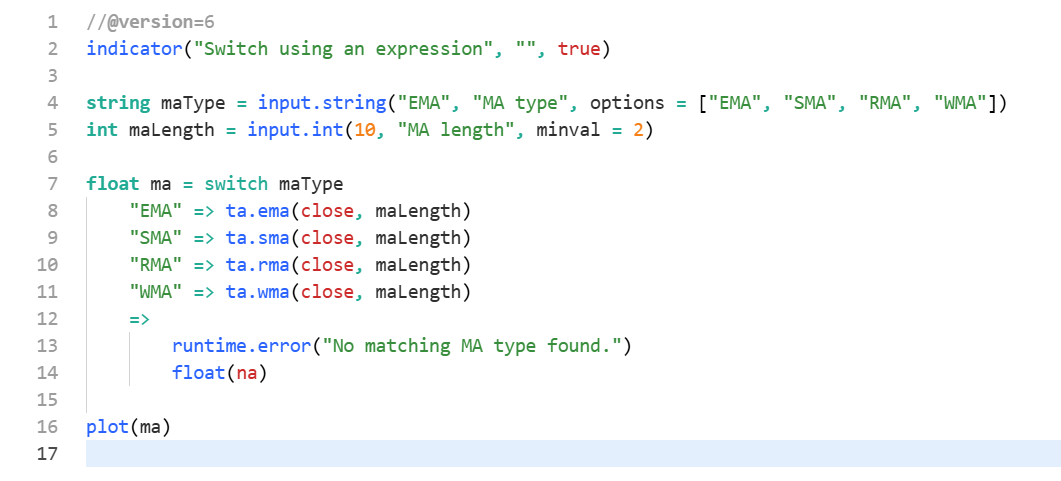

来看一个使用表达式的 switch 示例:

代码说明:

- 首先定义一个指标,名称为 "Switch using an expression",描述为空,overlay=true 表示在价格图表上叠加显示。

- 创建一个 字符串类型输入变量 maType:默认值为 "EMA",标签为 "MA type",可选值为 ["EMA", "SMA", "RMA", "WMA"]。用户可以在图表设置中选择不同类型的均线。

- 创建一个 整数类型输入变量 maLength:默认值为 10,标签为 "MA length",最小值限制为 2。用于指定均线计算的周期长度。

- 使用 带表达式的 switch,根据 maType 的值选择对应均线计算:

- 如果 maType == "EMA" → 执行 ta.ema(close, maLength)

- 如果 maType == "SMA" → 执行 ta.sma(close, maLength)

- 如果 maType == "RMA" → 执行 ta.rma(close, maLength)

- 如果 maType == "WMA" → 执行 ta.wma(close, maLength)

- 如果没有匹配的值 → 执行 => 后的兜底代码块:

- 触发运行时错误 runtime.error("No matching MA type found.")

- 返回 float(na),确保返回类型与其他 block 一致,避免编译报错。

- 将 ma 的值绘制到图表上,显示所选类型和周期的均线。

编写完代码后,我们可以回到图表中进行操作,在设置中通过我们创建的变量下拉框选择均线的类型,最终将所选均线显示在图表上。

总结而言,Pine Script 提供了灵活的条件语句,包括 if 和 switch 两种形式。通过它们,我们可以根据不同条件或用户输入动态控制指标的计算与显示,实现个性化的图表逻辑。掌握这些条件语句,是编写高效、可交互指标的关键。

.jpg)

2025 年第四季度,比特币再次走出一段教科书式的“暴涨暴跌”。10月初,在“Uptober”情绪与机构买盘推动下,比特币一度冲上约 12.6 万美元历史新高;随后伴随宏观风险升温与内部杠杆踩踏,价格一度回撤逾三成,11月下探至 8 万美元出头。进入 12 月,比特币在 9 万—9.5 万美元区间震荡,市场情绪从恐慌转向谨慎观望。

一、导火索:中美贸易再起波澜

这轮调整并非普通技术性回调,而是 宏观“黑天鹅”叠加币圈自身脆弱结构 的结果。10 月 10 日,美国威胁对全部中国商品加征高额关税,而此前中国扩大稀土出口管制,引发全球供应链与科技股剧烈波动。风险资产整体“去杠杆”,高 β 的加密资产首当其冲,比特币从高位被直接砸下,开启了随后数周的连续下跌。

二、链上与盘面:一场典型的“流动性踩踏”

从微观结构看,这更像是一场 流动性危机:

1. 在高位,合约市场长期维持高杠杆,多头拥挤。

2. 宏观利空落地后,做市商与算法交易迅速收缩仓位,订单簿深度被抽空。

3. 随着价格击穿关键支撑,大量多头触发强平,几小时内清算金额飙升,形成典型的“瀑布式”下跌。

与此同时, 现货 ETF 这把“双刃剑”开始反向发力。10 月以来,部分机构投资者选择在高位获利了结,11 月美国现货比特币 ETF 出现上市以来最严重的单月净流出,放大了抛压。

矿工端也并非毫无压力。价格跌回成本区间附近后,一些电价、算力成本较高的矿工现金流吃紧,陆续卖出库存以维持运营,令反弹的高度受到压制。

三、支撑逻辑:这次和以往不太一样的三点

尽管短期剧烈波动,但支撑比特币长期价值的 三根“底层支柱” 并未松动:

1. 监管确定性:GENIUS法案落地,7 月签署生效的《GENIUS 法案》,为美元计价的合规稳定币划定了清晰监管红线:发行方需按 1:1 持有现金或短债等高流动性资产;在发行主体破产时,稳定币持有人对这部分储备享有优先受偿权。这等于把合规稳定币正式纳入美国金融体系,为大型机构安心入场扫清了关键合规障碍。

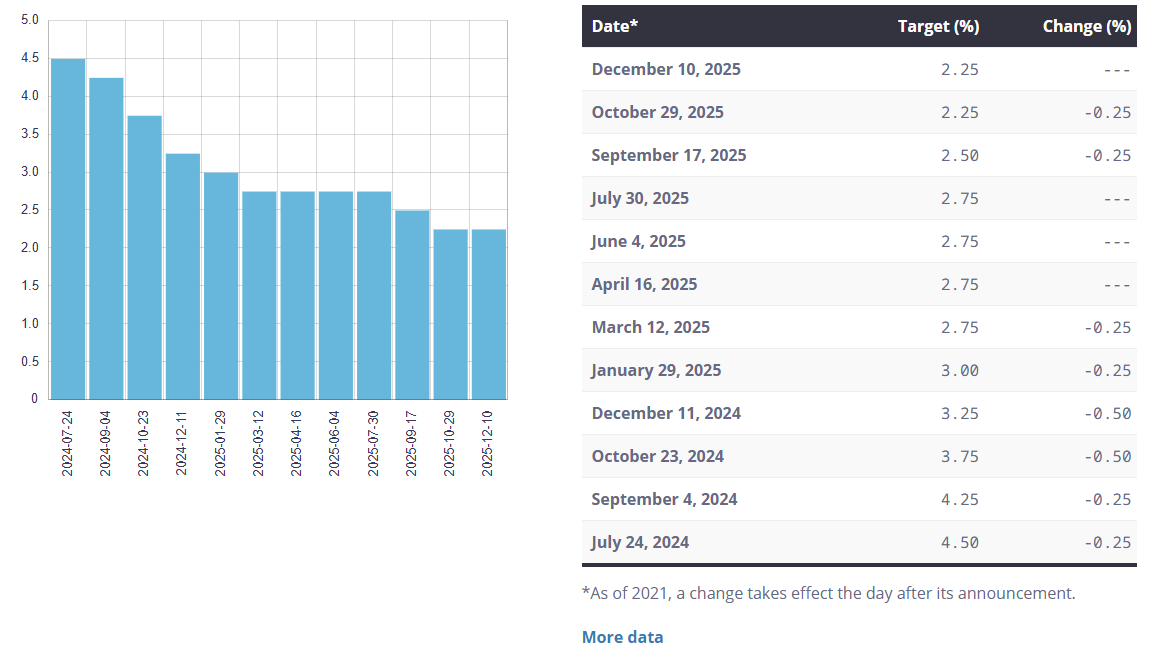

2. 宏观流动性:美联储再度接近“放水拐点”。在10 月已降息 25bp 的基础上,市场普遍预期美联储在 12 月会议上将再次小幅降息。历史上,每一轮宽松周期开启前后,往往是风险资产估值重定价的窗口期,比特币过去数轮牛市也高度受益于全球流动性扩张。

3. 链上结构:筹码从“弱手”向“强手”转移。链上数据显示,11月以来,持有1000 枚以上 BTC 的大额地址数量重新上升,而散户与短线资金则在恐慌中减仓。换句话说,这轮下跌更多是 短期投机者被洗出局,长期资金则利用波动悄然加仓,比特币的持币结构正在变得更“重心下移、久期拉长”。

四、仍需警惕的两大风险

当然,做多情绪不能只看利多,也要看到潜在隐忧:

1. 监管分化风险:与美国选择“纳入监管”不同,中国在11 月底再度重申对虚拟货币交易的严格禁令,并首次将稳定币点名为重点整治对象。短期看,这会压缩亚洲场外通道的有效性,削弱东亚资金的边际买盘。

2. 资金结构的脆弱一面:现货ETF 引入了大规模、却高度“举棋不定”的机构资金,容易在波动时形成“追涨杀跌”的羊群效应;部分配置比特币的小型上市公司与高杠杆产品,仍面临净资产波动与条款触发的被动减仓风险,是未来需要持续跟踪的潜在“次级卖盘”。

五、结语:暴跌之后,站在谁的时间维度上?

综合来看,Q4 的这轮“过山车”,本质是 贸易战冲击 + 杠杆出清 + ETF 资金再平衡 叠加的结果。

从短期视角看,市场仍处于情绪修复期,价格在矿工成本与宏观预期之间拉锯,美联储12 月决议将是下一阶段方向的关键催化剂。

从中长期看,在美国稳定币立法落地、全球流动性边际宽松、以及持币结构逐步“机构化”的背景下,比特币正在从一只高波动交易资产,缓慢向“数字储备资产”的角色靠拢——只是这条路,从来不是一条直线。