- 差价合约

- 差价合约

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 出入金

- 体积折扣

- 开通账户

- 公司/信托/自营养老金账户

- 交易平台与交易工具

- 交易平台与交易工具

- 交易平台

- 交易平台

- 交易平台

- TradingView

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- MetaTrader 跟单交易

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- PAMM

- 专业交易工具

- 专业交易工具

- 工具概述

- 虚拟专用服务器(VPS)

- Genesis

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 财经日历

- 收益公告

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于GO Markets

- 我们的奖项

- 赞助

- 客户支持

- 差价合约

- 差价合约

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 出入金

- 体积折扣

- 开通账户

- 公司/信托/自营养老金账户

- 交易平台与交易工具

- 交易平台与交易工具

- 交易平台

- 交易平台

- 交易平台

- TradingView

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- MetaTrader 跟单交易

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- PAMM

- 专业交易工具

- 专业交易工具

- 工具概述

- 虚拟专用服务器(VPS)

- Genesis

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 财经日历

- 收益公告

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于GO Markets

- 我们的奖项

- 赞助

- 客户支持

热门话题

最近我们很多客户都问到了一个问题:澳洲的银行为什么要加息?澳洲的房价是不是要下跌了?今天我就给大家用简单的话来解释这背后的原因。

大家都知道,在过去的几乎1年半时间里,大部分手里有房的华人几乎都很开心。手里的钱到没多几个,但是心中早已经默认自己财富多了几十万。为啥?因为屁股底下的房子增值了不少。

为啥房子会增长的这么快?不是移民进不来吗?不是留学生都走了么?不是海外人士买房要多付印花税么?凭啥房价还上涨这么多?对于大部分手里没房的人来说,过去一年多时间房价变化几乎已经是公厕里炸地雷——激起公愤了。

其实很多时候并非是炒房人惹的祸,更多的原因是因为钱突然多了很多,贬值的太快了。

伴随着美国和世界各国为了拯救经济而实施的大规模货币释放和低息政策,使得全世界充斥了各种低成本的资金。很多人可以以极低的利息借到大笔的钱。虽然大量的资金淡化了疫情带来的经济伤害,但是其副作用是显而易见的。任何大水漫灌的政策所产生的后果都是空前的通货膨胀,这其实就是钱不值钱的另一种说法。

有关物价上涨,大家在过去1年里相信已经听过无数次。这里说的物价,是广义上的物价。换句话说,不仅仅是我们生活所需的必需品,而更加广泛的包含到了所有可以用货币来购买的一切商品的价格上涨。在过去的18个月时间里,澳洲的房价就如同火箭一样无视地心引力,一飞冲天,但这一切就要改变了吗?

是的,也许很快就会改变。而这改变的开始,并非来自澳洲自己,而是来自他的亲爹,美国。其实如果我们把辈分捋一捋,澳洲和美国最初都是英国殖民地,所以按理说英国才是亲爹,美国最多是表哥。但是最近这几年英国老子已经被美国儿子反过来教育做人,澳洲这原来还是兄弟相称的,也改口开始叫爹。美国对于澳洲的影响力不仅仅体现在外交和军事上,更多是影响到了经济和股市上。

从上周开始,澳洲几乎所有的银行分析师都在警告称,美国通胀的大幅飙升可能会破坏澳大利亚的房地产市场。为什么?因为美国上周公布的10月物价指数和去年同期相比上涨了6.2%。创下美国过去30年来单月物价上涨最高纪录。

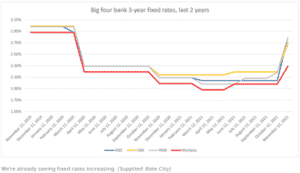

伴随着美国物价的高涨,澳洲几乎有超过一半银行相继提高了他们的房贷固定利率至少0.25%,多的甚至达到了0.75%——几乎等于了3次加息的幅度。然而澳洲央行并没有加息,而且澳洲的央行行长在11月初的会议上再次为他原来计划的到2023年底加息的时间表表达了坚持。那为什么澳洲的商业银行要提前动手?

我们需要在这里给大家简单普及一下澳洲商业银行钱的来源。咱们常识里一定认为,银行贷出去的钱来自于他们吸收的存款。但是实际上,包括澳洲在内的西方大部分商业银行的主要放贷资金,并非都来自于储户的存款,更多的是从国际债券市场融资,哪个国家利息低,融资成本低,就去哪里融资。而世界上大部分的债券市场,依然来自于美国。所以澳洲大部分商业银行凭借着其全球领先的信用评级,可以在资金充足的美国市场以极低的利息获得大量资金。而美元依靠着目前暂时依然维持的零利率,也吸引着全世界的金融机构前去融资,这进一步巩固了美元的世界地位。

然而零利率的时代终将会结束。随着美国物价的飞速上涨,美联储不得不面对着巨大的加息压力。

物价的飞速上涨,物资的大量短缺,这些情况在疫情之前都没有发生过。实际上不但没有发生,而且还因为中国之前东西造的太多而导致价格迟迟上不去。使得中国不得不实施供给侧改革来去产能,从而提高产品价格。但是在全球疫情之后,一切都变了。目前,疫情所引起的全球供应链瓶颈正在推高所有企业成本,从汽车到电脑,从家具到建材五金,几乎所有的产品都面临产能不足的情况,而小企业正在将这些成本转嫁给客户。

在经济学里,恶劣的通货膨胀通常被比喻成逃出了魔法瓶子的“通胀精灵“(inflation genie)为什么会比喻成精灵?这个比喻的意思是,一旦恶性通货膨胀开始上升,就很难控制住它。像逃出去的精灵一样狡猾而难以抓住。

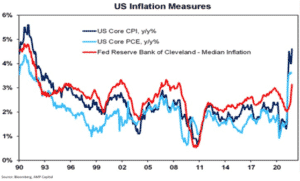

美国在2020年的天量放水,如今全世界都要为之买单。而首当其冲的美国又再一次正在引领全球通胀反弹,10 月份美国年度消费者价格上涨 6.2%。虽然澳洲10月物价同比也上涨了3%,但是与澳大利亚不同的是,美国当地的工资也在上涨,这使美国人的消费能力进一步增强,而这进一步导致了商品短缺,从而推高了价格。

而且毫无疑问的是,目前在美国看到的通胀上升将在未来几个月内持续存在,甚至可能变得更糟。从下面的图表里我们可以看到,现在美国的通胀数据是1991年以来最高的一次。

正是因为美国通胀和工资的同步增长,使得美联储几乎扫平了加息的障碍,唯一剩下的不确定因素就是目前的疫情。而一旦未来辉瑞和默沙东的口服治疗药物通过审核,那基本上这最后的不确定因素也将不再存在。

对于快速增长的通货膨胀来说,提高现金利率,就是最直接有效的控制方法,没有之一。

从理论上讲,加息之后,一方面可以吸引更多的资金去存款,另一方面对于手里有贷款的人来说,提高了利息就意味着都每个月要多还利息,剩下可以消费的现金会减少,因此消费者的支出就会减少。但是,这只是理论上来说。因为人心很容易被别人影响,当你看到所有的人都在购买同一个商品时,即使对你来说不一定需要,你都会参与其中。

过去一年多每次封城,悉尼墨尔本的厕纸都会被抢购,即使最后的几次也不例外。但是当利息增加的足够多的时候,其遏制消费的作用就会更加明显。当然,伤害也更大。

现在美国大部分的主流媒体都认为,美联储将在未来几个月开始加息。

之后的问题来了,如果美国加息了,那澳大利亚距离加息还有多远?虽然澳洲央行的罗行长如祥林嫂一样反复强调了不下5次,他计划至少要到2023年底加息,但是澳洲银行已经提前动手了。因为他们从美国通过债券市场融资的成本即将随着美国加息而提高。而这些从美国当地融资来作为房贷的资金,通常被银行使用在了固定利率产品上。这也是为什么在过去的一周我们看到不断有银行宣布提高了他们1-3年的固定利息。而澳联储在加息这个问题上的态度也非常明确:目前澳洲只有物价上涨,但是工资没有增长,因此人群的消费能力时间一长会因此下降,使得物价上涨压力得到缓解。如果澳洲工资不增长,澳洲央行不愿意加息。

但是有一点毫无疑问,今年初1.89%的历史最低固定利息不会再回来了。

对于美国而言,美联储很有可能会在短时间内连续出手干预,因此加息速度很有可能会比预测的要快得多。换句话说,我们未来将会看到澳洲的银行也同样会不断加速提高他们的房贷利息。

从下面的3年固定房贷利息图里我们可以清楚的看到,虽然现在澳洲央行依然保持着0.15%的利息,但是商业银行的固定房贷利息已经从2%附近快速上涨到了2.75%。换句话说,银行们觉得,美国在未来三年内至少会加息3次。

回到我们文章的核心,那澳洲的房价是不是会开始下跌?

如果我们也把房子比喻成一个简单的商品,比如香蕉。那其价格就由两个因素决定:挂牌出来卖的房子是增加还是减少,以及参与买房的人群数量的多少。

有一点几乎可以肯定的是,即使房贷利率提高了0.75%,甚至更多,澳洲也不可能出现大规模还不起贷款而被迫卖房的房东。但是随着利息的提高,那些加入到买房大军的人,他们可以从银行获得的贷款额度将会大幅减少,简单来说,本来可以贷100万的,以后就只能贷90万,再过一年继续加息后可能只能贷85万。但是最近很多媒体都发布危言耸听的文章,例如说到一旦银行加息,将会有大量贷款者无法偿还房贷。这类文章我只能说,其作者缺乏基本的金融常识。

对于银行来说,每一个申请房贷的申请者在递交材料时,银行都会以申请的利率加上2-2.5%的风险承受力来测试还贷能力。(从今年10月开始澳洲银行的风险缓冲测试已经提高到最低2.5%)换句话说,不要说这0.75%的利息提高了,就算再提高1%,理论上房贷申请人依然必须有能力还贷,才符合银行的放贷要求。所以像上面媒体说的出现大面积无力还贷,就是妥妥的瞎扯。

所以结论是什么?这是未来的事,神仙才知道。所谓的专家结论也都靠猜,说的好听点是推测。那我的结论是,买房人数不会减少,但是参与拍卖人能出的价格上限会低很多。因此未来的房价拍卖激烈程度会减少,离谱的价格会减少,但是房价下跌?我觉得对于澳洲来说,只要不出天灾人祸,在物价没有恢复正常之前,房价的增长只会慢,不会跌。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。

联系方式:

墨尔本 03 8658 0603

悉尼 02 9188 0418

作者:

Mike Huang | GO Markets 销售总监

Disclaimer: Articles are from GO Markets analysts and contributors and are based on their independent analysis or personal experiences. Views, opinions or trading styles expressed are their own, and should not be taken as either representative of or shared by GO Markets. Advice, if any, is of a ‘general’ nature and not based on your personal objectives, financial situation or needs. Consider how appropriate the advice, if any, is to your objectives, financial situation and needs, before acting on the advice. If the advice relates to acquiring a particular financial product, you should obtain and consider the Product Disclosure Statement (PDS) and Financial Services Guide (FSG) for that product before making any decisions.

Next Article

美股崩盘要来了?快来复习一下互联网泡沫和次贷危机

热门话题 最近美国通胀数据持续走高,并且大盘指数也在不断的创下新高,对于市场崩盘的声音也越来越多。我们知道现在全球的经济正在从因疫情导致的停滞中慢慢恢复,但是金融市场的却一直非常活跃,在这样的情况下,有危机感是很正常的。 回顾经济的发...

November 16, 2021Read More >Previous Article

俞敏洪卖农产品救新东方,股票能否抄底?

热门话题 中国此前对教育行业的政策调整导致了新东方等教育培训类上市公司股价损失了80%左右。现在,新东方�...

November 15, 2021Read More >News and Analysis

Join our mailing list to receive market news and monthly newsletters, delivered directly to our inbox.

- 差价合约