- 交易总览

- 交易总览

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 入金/出金

- 开通账户

- 免费模拟账户

- 交易平台与工具

- 交易平台与工具

- 交易平台

- 交易平台

- 交易平台概述

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- GO Markets 交易应用程序

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- 高级交易工具

- 高级交易工具

- 工具概述

- 虚拟专用服务器(VPS)

- Genesis

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 财经日历

- 收益公告

- 教育课程

- 教育课程

- 外汇介绍

- 线上交易课程

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于 GO Markets

- 我们的奖项

- 赞助

- 客户支持

- 交易总览

- 交易总览

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 入金/出金

- 开通账户

- 免费模拟账户

- 交易平台与工具

- 交易平台与工具

- 交易平台

- 交易平台

- 交易平台概述

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- GO Markets 交易应用程序

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- 高级交易工具

- 高级交易工具

- 工具概述

- 虚拟专用服务器(VPS)

- Genesis

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 财经日历

- 收益公告

- 教育课程

- 教育课程

- 外汇介绍

- 线上交易课程

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于 GO Markets

- 我们的奖项

- 赞助

- 客户支持

热门话题

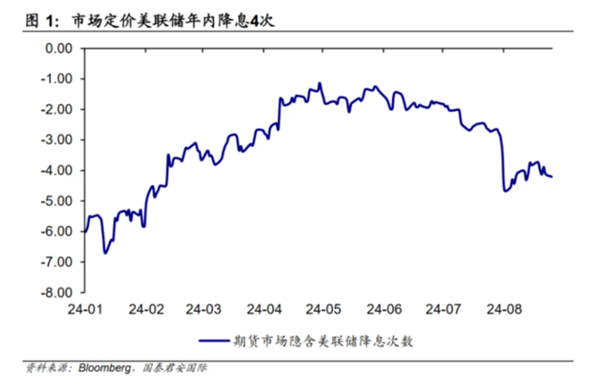

最近几天,熟悉股市和金融市场的朋友们应该都已经收到了风声:美联储在上周结束的全球央行行长聚集的Jackson hole会议上发表了观点明确,几乎属于大白话的讲话。大概说到了以下几点:首先,美国劳动力市场失业率在增加,但是劳动参与度也在增加;第二,稳定通胀预期仍然是美联储的重中之重;第三,美联储的工作重点仍然是实现经济的软着陆。

如果我给大家归纳一下,鲍威尔主席的意思就是:我们要准备降息了,但是我们除了降息,还要兼顾好继续控制物价,同时还要刺激经济。而我们知道,要控制物价,就不能降息,或不能轻易降息。但是不降息,经济就得不到刺激。所以,现在鱼与熊掌要兼得,这样的情况下,市场还预计美联储今年要降息100个基点,我个人认为是不是有点逻辑不通了。

但是一直以来,市场或专家的预测都会不断改变的。在24年初,当时市场预计的时美国将会在年内降息6-7次,但是到了5,6月份,这个预期就变成了1-2次。然后又增加到现在预计的4次。可真的是随便说说而已。就是苦了很多散户,把这些专家的话当成了一定会发生的事。

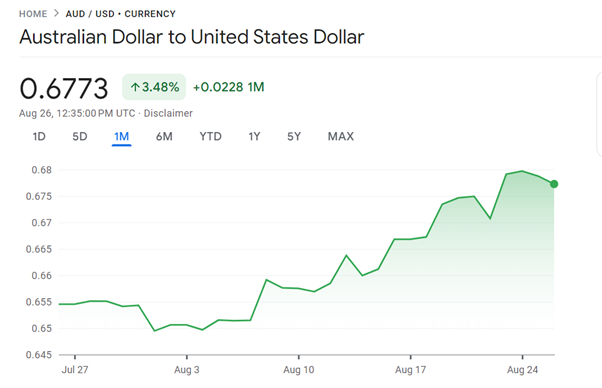

但是不论美国今年是要降息3次还是4次。至少有一点大家基本确定的是:基本上,肯定要至少开始降息了。所以我们可以看到,因为美国降息的预期不断在提高,而澳元又因为澳联储明确说短期不会降息,导致了澳元从7月到现在对比美元的汇率价格上涨了最多达到270个基点,大约4%的范围。

那问题来了,既然美国要不断降息,澳洲暂时又不动,那是不是澳元兑换美元就会不断升值呢?

我不管其他专家,大师的看法。至少我本人非常坚定的认为,澳元的长期看跌依然不变。就算时短期和美元有上涨,但是大环境没有改变的情况下,一切都是短暂的浮云。

下面说说的我看法,其实就是一句话:铁矿石跌了35%,而且还要跌。

首先给大家简单科普一下:我们知道在过去的20年时间里,中国的房价除了中间少数几年下跌以外,大部分时间都是上涨,这也造成了房地产行业的蓬勃发展。而截至到2022年地产最后高峰时期,中国钢铁产量几乎一半是用在房地产和其相关上下游领域。但是我们都知道从2022年到现在,地产价格不要说小城市了,就算是北上广深,都有巨大的回调。也因为价格的变化,最近从买地,到造房,到二手房成交量,都出现了很大的萎缩。换句话说,房地产行业在过去2年里经历了巨大的寒冬,而且这个寒冬似乎现在看来远没有结束。

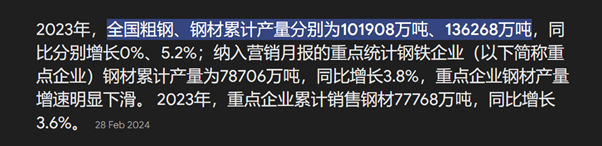

但是,奇怪的事来了。既然房地产占据了用钢量几乎一半,按理说2022年到现在,这钢材产量也应该出现巨大下降啊。并没有。

在过去的18个月时间里,全国钢材产量不但没有减少,还有部分增加:

那如果这些数据没有错误,也意味着,有几乎一半的钢材,原本用在地产上的,现在需要去其他地方找买家。

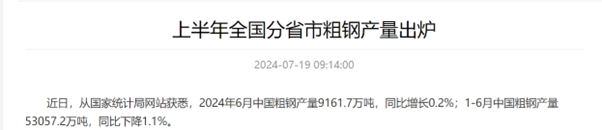

纵观现在国内其他领域,就算是新能源车有所增长,但是距离要替代地产行业的用钢量那依然是杯水车薪。那既然国内无法消化产能,就只能找国外买家。虽然大量中国钢铁出海进军国际市场,但是因为其价格有时候太低,导致了很多国家的反弹,像马来西亚和印度已经开始了对中国钢铁的反倾销调查。而于此同时,现在中国国内企业的铁矿石和钢铁的库存都接近爆满。供过于求和全球需求疲软导致全球钢铁价格在2024年到现在已经下跌15%,达到过去10年来的最低点。

而于此同时,由于国内目前依然缺乏对于房地产行业的强力刺激,因此很多钢铁厂也扛不住了,他们开始不再预定铁矿石原材料。使得新铁矿石交货的需求也在枯竭。8月的大幅下跌使得铁矿石的价格自年初以来下降了约35%。

在中国国内,从中央到地方,其实都已经嗅到了危机:中国工业部已命令所有省级政府暂停新钢铁厂的项目,即使是那 些涉及“产能置换”到新低碳排放技术系统的企业也统统叫停。

而中国钢铁行业龙头宝钢的总裁,也在上周公开发言,警告全球矿业和钢铁行业,未来将面临“严冬”。

我们知道,虽然美国率先执行的降息将会帮助降低美元的价值,从而推动美国产品的出口竞争力。相对的,其他货币在这降息周期的初期都会和美元汇率出现上涨。但是从长期来看,一个货币其吸引力不仅仅是短期货币政策导致的,更多则是来自于其国家的核心竞争力和这个货币在全世界的吸引力。

那作为澳元,其最大的支撑力其实就来自于澳洲的经济和澳洲矿业的出口情况。所以当中国的钢铁如果卖不出而减少产量后,澳洲的经济也将会收到直接影响。而相应的,澳元的走势在未来也会因为澳洲经济核心竞争力的衰退而出现长期的疲软。

每个人都会有自己的判断,我也从不敢说我一定是正确的,但是至少,我一直坚持我们需要有一个明确的观点,千万不要因为害怕判断错误和给出一个模棱两可的结论。

在我看来,澳元长期看空在目前依然没有改变,其背后的逻辑就是铁矿石的长期走势,而铁矿石的背后,则是中国国内对于钢材的需求,而钢材需求的背后,就是你自己都可以想得到的原因了。

免责声明:GO Markets 分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表 GO Markets 的观点或立场。

联系方式:

墨尔本 03 8658 0603

悉尼 02 9188 0418

中国地区(中文) 400 120 8537

中国地区(英文) +248 4 671 903

作者:

Mike Huang | GO Markets 销售总监

免责声明:文章来自 GO Markets 分析师和参与者,基于他们的独立分析或个人经验。表达的观点、意见或交易风格仅代表作者个人,不代表 GO Markets 立场。建议,(如有),具有“普遍”性,并非基于您的个人目标、财务状况或需求。在根据建议采取行动之前,请考虑该建议(如有)对您的目标、财务状况和需求的适用程度。如果建议与购买特定金融产品有关,您应该在做出任何决定之前了解并考虑该产品的产品披露声明 (PDS) 和金融服务指南 (FSG)。

上篇文章

十年变迁:澳洲为何限制国际学生的涌入?

热门话题 澳洲限制留学生数量了?为什么? 首先,留学生澳洲的一个产业,有多重要呢。国际教育是澳大利亚第四大出口产业!2019年,留学生们为澳洲经济贡献了近376亿澳元,平均每个留学生日常花费每年超过2.1万澳币。而且,这个产业还直接或间接支持了 2...

August 28, 2024了解更多 >下篇文章

解读杰克逊霍尔年会 | 预测本周美股走向

热门话题 刚刚过去的一周股市跌宕起伏,周四的大跌基本回吐了前三天的涨幅,令美股中期回调可能性大大增�...

August 26, 2024了解更多 >Please share your location to continue.

Check our help guide for more info.

- 交易总览