- 交易总览

- 交易总览

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 入金/出金

- 开通账户

- 免费模拟账户

- 交易平台与工具

- 交易平台与工具

- 交易平台

- 交易平台

- 交易平台概述

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- GO Markets 交易应用程序

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- 高级交易工具

- 高级交易工具

- 工具概述

- 虚拟专用服务器(VPS)

- Genesis

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 财经日历

- 收益公告

- 教育课程

- 教育课程

- 外汇介绍

- 线上交易课程

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于 GO Markets

- 我们的奖项

- 赞助

- 客户支持

- 交易总览

- 交易总览

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 入金/出金

- 开通账户

- 免费模拟账户

- 交易平台与工具

- 交易平台与工具

- 交易平台

- 交易平台

- 交易平台概述

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- GO Markets 交易应用程序

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- 高级交易工具

- 高级交易工具

- 工具概述

- 虚拟专用服务器(VPS)

- Genesis

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 财经日历

- 收益公告

- 教育课程

- 教育课程

- 外汇介绍

- 线上交易课程

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于 GO Markets

- 我们的奖项

- 赞助

- 客户支持

热门话题

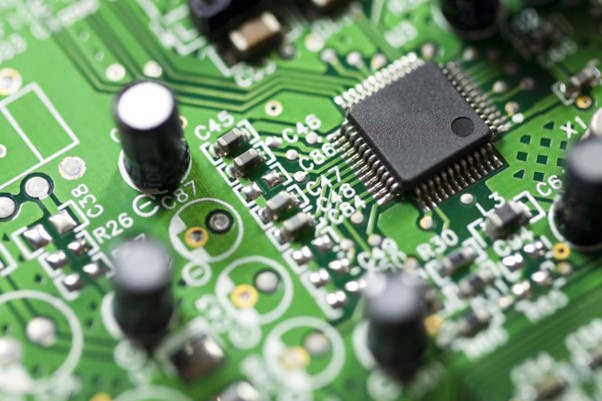

美光科技( MU.NAS)今早在美股盘后发布了2024财年Q4也就是最后一期财报,整体业绩超出公司指引以及华尔街预期,盘后股票大涨14%报109美元,美光在6月份触及历史新高156美元左右后进入下降调整阶段,9月中旬日线图MA50穿破MA200形成死叉,股价触及85美元支撑位后反弹,本次优秀财报进一步提振了股价。

2024财年收官季度财报要点如下:

股东回报方面,第四季度稀释后EPS $1.18 ,助推公司全财年稀释后的每股盈余达到$1.3,全面超预期。电话会议中提到,在加大2025年资本支出的前提下,经营现金流(季度34亿美元,全年85亿美元)中44亿美元将继续用于股票回购,加上股息总计59亿美元将回馈股东,这也反映出管理层对于未来盈利能力和规模经济优化的信心。

收入方面,美光公司2024财年总收入达251亿美元,同比暴增62%。第四季度总收入78亿美元,同比上升14%,好于公司指引(76亿美元)。本季度收入继续回升,主要还是受公司核心业务DRAM和NAND业务增长拉动,其中供需环境改善带来的存储芯片价格提升是主要因素。

利润方面,美光公司在第四季度实现净利润13.4亿美元,高于市场预期,毛利率36.5%,好于市场预期最高值35.5%。本季度毛利提升主要由于产品定价有15-17%的改善,所以我们可以看到存货绝对值虽然增高,但存货周转率的提升也推动了毛利改善。净利润增长167%达到8.87亿美元,经营费用中的刚性费用(主要指行政费用)占比仍然较低,侧面助长净利润增长弹性。

分业务板块来看,DRAM和NAND仍然是公司最重要的两大收入来源,两者收入合计占比高达99%,本季度两项业务都有不同程度的回暖。细分来看,DRAM(动态随机存取存储器)是公司最大的收入来源,占比达7成;NAND(闪存)包括SSD和U盘,占比约3成。公司预计2025年由于AI需求旺盛,HBM市场规模将由2023年的40亿美元增至250亿美元,2025年初公司将加大量产HBM3E 12H产品。

美光公司带有明显的周期性,主要体现在存储芯片市场的供需关系直接影响产品的定价走向。供不应求时,产品价格高,营业收入就高;供大于求时,产品价格下滑,营业收入不佳,但由于固定成本,利润下滑更显著。从2022财年Q4开始,美光DRAM价格暴跌,导致营收急剧缩窄,2023年9月,随着DRAM价格企稳恢复,公司基本面逐年改善, 2024财年Q1美光营收才开始大幅增长(17.86%),然而直到2024财年Q3公司净利润才扭亏为盈,也推动股价创下新高。

所以分析美光公司股价潜力的时候,需要特别关注:1. 行业周期性变动趋势;2. 市场份额争夺情况。

行业方面,根据TrendForce研报显示,AI驱动下的HBM前景良好,预计DRAM和NANA产业2024年营收年增幅75%和77%,到2025年,营收还可能有51%和29%的增长。根据IDC统计,2024年第二季度全球智能手机连续4个季度正增长,PC出货量连续2个季度正增长。2023年中各大芯片巨头宣布减产而导致的存储芯片价格飞涨,花旗预测2024年DRAM ASP (平均价格) 全年将上涨65%,2025年还会上涨14%。中长期来看,存储芯片增长态势由AI接棒,HBM带来了新的支撑点。

其次,存储芯片市场竞争激烈,从DRAM产业整体来看美光的市场份额是万年老三,第一第二分别是韩国的三星和SK海力士;而在HBM领域,海力士和美光是英伟达HBM的主要供货商,三星刚通过质量认证,预计明年1月才可以进入英伟达的供应链,结合三家的产能规划来看,美光仍然只能拿到1成左右的市场份额,机构预测带来10亿美元的收入增量,收入占比不足5%。

电话会议中公司并没有直接回答高盛分析师关于未来3家公司共同竞争造成的影响。我们分析当前市场HBM仍相对短缺的主要原因是三星新品还未实现量产,而随着海力士和三星的产能爬坡、良率提升,市场供需关系可能会由供不应求向供大于求转变,届时,美光市场份额可能会受到挤压,需要继续保持技术创新并提供超预期的表现来催动股价上升。

总体来看,美光本财年的业绩表现可以说是力挽狂澜,当前给出的2025年Q1业绩指引也振奋人心,而且美光当前的估值并不高,是性价比不错的选择。按照目前市场上对英伟达四季度Blackwell芯片出货的节奏和销量的不错预期,仍然是值得考虑的标的。

免责声明:GO Markets 分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表 GO Markets 的观点或立场。

联系方式:

墨尔本 03 8658 0603

悉尼 02 9188 0418

中国地区(中文) 400 120 8537

中国地区(英文) +248 4 671 903

作者:

Christine Li | GO Markets 墨尔本中文部

免责声明:文章来自 GO Markets 分析师和参与者,基于他们的独立分析或个人经验。表达的观点、意见或交易风格仅代表作者个人,不代表 GO Markets 立场。建议,(如有),具有“普遍”性,并非基于您的个人目标、财务状况或需求。在根据建议采取行动之前,请考虑该建议(如有)对您的目标、财务状况和需求的适用程度。如果建议与购买特定金融产品有关,您应该在做出任何决定之前了解并考虑该产品的产品披露声明 (PDS) 和金融服务指南 (FSG)。

上篇文章

AI专利与反垄断的博弈:从OpenAI的变革到欧盟AI法案的影响

热门话题 随着人工智能(AI)技术的快速发展,全球范围内AI专利的数量呈现爆发式增长,尤其是在AI芯片和大模型领域。OpenAI、英伟达(NVIDIA)等科技巨头通过专利积累,巩固了市场地位,但这也引发了关于市场垄断的担忧。近期,OpenAI进行了高层管理的调整,�...

September 27, 2024了解更多 >下篇文章

股市与爱情的共鸣:勇敢追求,顺势而为,方能成功

热门话题 投资成功的人,是顺势而为,投资困难的人,往往在逆水行舟。 智者不入爱河,出自迪伦,意思...

September 25, 2024了解更多 >Please share your location to continue.

Check our help guide for more info.

- 交易总览