- 交易总览

- 交易总览

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 入金/出金

- 开通账户

- 免费模拟账户

- 交易平台与工具

- 交易平台与工具

- 交易平台

- 交易平台

- 交易平台概述

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- GO Markets 交易应用程序

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- 高级交易工具

- 高级交易工具

- 工具概述

- 虚拟专用服务器(VPS)

- Genesis

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 财经日历

- 收益公告

- 教育课程

- 教育课程

- 外汇介绍

- 线上交易课程

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于 GO Markets

- 我们的奖项

- 赞助

- 客户支持

- 交易总览

- 交易总览

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 入金/出金

- 开通账户

- 免费模拟账户

- 交易平台与工具

- 交易平台与工具

- 交易平台

- 交易平台

- 交易平台概述

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- GO Markets 交易应用程序

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- 高级交易工具

- 高级交易工具

- 工具概述

- 虚拟专用服务器(VPS)

- Genesis

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 财经日历

- 收益公告

- 教育课程

- 教育课程

- 外汇介绍

- 线上交易课程

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于 GO Markets

- 我们的奖项

- 赞助

- 客户支持

热门话题

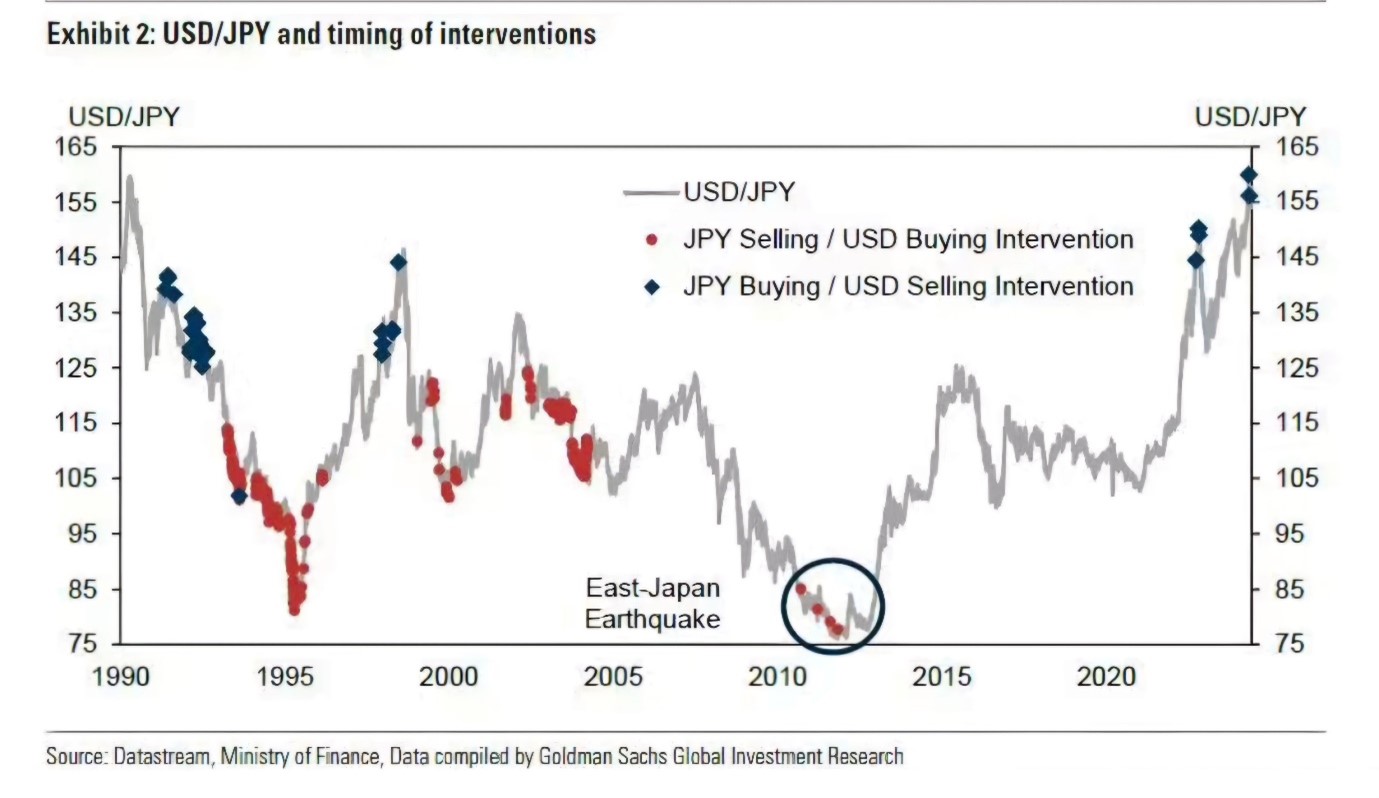

前段时间日元贬值、多头狂欢仿佛还在眼前,近两周日元的强势上涨随迟但到也在预期内。大家还记得7月3日美日一度上触161.958,险些失守162的情形吗,当时市场甚至一度预测美日将涨到165、170。在日官员口头干预无效的情况下,日本央行疑似在在7月11-12日斥资386.2 亿美元干预汇市以支撑日元;6月份日元加速贬值以来截至日央行怀疑干预时点,澳日涨幅最大——达到5%,美日涨幅3%,英日涨幅4%,欧日涨幅3%。

日本央行本次行动是立竿见影的,时机准确的,正好打在美国6月份CPI公布时点。在6月非农数据表明就业市场降温的基础上,6月CPI超预期回落,市场当即消化美联储9月份降息的强预期,美日由161.5回落到158.8,跌幅1.7%。最近日本自民党2位官员鹰派加息发言,加上“特朗普交易”倾向于美元贬值这些因素也导致了日元走强。截至7月23日,美元兑日元(USDJPY)跌破154,为6月4日以来最低水平,其他日元货币对日线级别上普跌。

下一次干预何时到来?日本即将退位的财务省副大臣神田真人3月份曾表示,两周内汇率波动4%是不寻常的,7月份干预前两周美元兑日元汇率只波动了0.5%,但是时间线拉长到四周前,美日汇率确实波动3.6%接近4%;4月份和5月份干预前两周汇率波动分别是2.6%和1.7%。长期来看,日本政府这说明干预力度越来越弱,干预节点也越来越模糊。按年级别看,日本政府干预时机基本都集中在日元贬值历史高位,当前干预风险仍然存在。

近期重要金融事件也会影响到日元走势,第一是7月底日本央行议息会议是否会宣布加息,这需要结合日本经济基本面来判断;第二是9月份的美联储利率决议会议,这需要结合美国大选的不确定性来考虑。

最近,市场上热议日本央行将在7月底会议上加息,以应对安倍以来宽松政策(QQE+YCC)下日元主动贬值,从而导致的输入性通胀。日本6月CPI显示通胀高于2%目标,但从核心CPI来看,CPI回落暂未到底部。岸田政府2024年推出的“春斗”涨薪政策试图加强薪资-通胀良性循环,2024年以来日本居民涨薪幅度已超5%跑赢通胀,同时企业也因涨薪拿到5%-15%公司税扣除而获益,如涨薪能正确传导到消费端和制造业生产端,下半年日本经济基本面或有一定程度恢复,虽然日本7月份Jibun综合PMI指数有所反弹,但是制造业PMI还未有稳定恢复,日本央行一贯谨慎稳妥的作风不会促使7月份加息落地。

日元当然还受美联储降息影响。美联储开启降息后,虽然常识告诉我们美元可能要走低,但是相对先降息的欧元区和弱势日元来说,美元指数短期还是会维持强势。但是这并不符合特朗普上台后希望减少进口,强大美国制造业的理念,同时当关税增加导致美元进一步走强时,特朗普可能采取施压美元强外币的策略,也符合他要削减贸易赤字的目的。这个推演假设基于共和党特朗普没有物理消失而最终胜出大选,最好的是一并取得国会控制权的前提下。美国国会分为众议院和参议院,本次众议院435名议员全部换选,参议院则改选三分之一,大选胜出党能否取得国会控制权是保证政策顺利落地的关键因素之一。

短期内,因美国大选带来的政治不确定性以及日本央行干预使得日元进一步升值。美日当前下行动能受昨晚美国PMI数据和美联储官员口风转向的影响再次增强,当前需再次测试153. 25支撑位,长期来看,日元走势会受日本国内基本面,以及美国 “共和党交易”和“民主党交易”的强弱竞争影响,当前暂无法确定。

免责声明:GO Markets 分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表 GO Markets 的观点或立场。

联系方式:

墨尔本 03 8658 0603

悉尼 02 9188 0418

中国地区(中文) 400 120 8537

中国地区(英文) +248 4 671 903

作者:

Christine Li | GO Markets 墨尔本中文部

免责声明:文章来自 GO Markets 分析师和参与者,基于他们的独立分析或个人经验。表达的观点、意见或交易风格仅代表作者个人,不代表 GO Markets 立场。建议,(如有),具有“普遍”性,并非基于您的个人目标、财务状况或需求。在根据建议采取行动之前,请考虑该建议(如有)对您的目标、财务状况和需求的适用程度。如果建议与购买特定金融产品有关,您应该在做出任何决定之前了解并考虑该产品的产品披露声明 (PDS) 和金融服务指南 (FSG)。

上篇文章

AI泡沫是不是“实锤”了?

热门话题 近期纳斯达克 100 指数因 AI “焦虑”损失 1 万亿美元,创 2022 年以来最差表。Nvidia、Microsoft、Apple 领跌整体股市。 关于 AI 是否是泡沫的讨论在衍生品市场的推动下激起了火花,并且产生了大量的市场变动。 不少投资者对人工智能开始失�...

July 26, 2024了解更多 >Please share your location to continue.

Check our help guide for more info.

- 交易总览