- 交易总览

- 交易总览

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 入金/出金

- 开通账户

- 免费模拟账户

- 交易平台与工具

- 交易平台与工具

- 交易平台

- 交易平台

- 交易平台概述

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- GO Markets 交易应用程序

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- 高级交易工具

- 高级交易工具

- 工具概述

- 虚拟专用服务器(VPS)

- Genesis

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 财经日历

- 收益公告

- 教育课程

- 教育课程

- 外汇介绍

- 线上交易课程

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于 GO Markets

- 我们的奖项

- 赞助

- 客户支持

- 交易总览

- 交易总览

- 市场

- 市场

- 产品概览

- 外汇

- 大宗商品

- 金属

- 指数

- 股票

- 数字货币

- 债券

- ETFs

- 交易账户

- 交易账户

- 账户类型对比

- GO Markets 点差

- 入金/出金

- 开通账户

- 免费模拟账户

- 交易平台与工具

- 交易平台与工具

- 交易平台

- 交易平台

- 交易平台概述

- MetaTrader 4交易平台

- MetaTrader 5交易平台

- GO Markets 交易应用程序

- cTrader

- cTrader copy 交易平台

- 移动交易平台

- GO WebTrader

- 高级交易工具

- 高级交易工具

- 工具概述

- 虚拟专用服务器(VPS)

- Genesis

- 教育指南

- 教育指南

- 新闻资源

- 新闻资源

- 新闻分析

- 财经日历

- 收益公告

- 教育课程

- 教育课程

- 外汇介绍

- 线上交易课程

- 服务支持

- 服务支持

- 关于我们

- 关于我们

- 关于 GO Markets

- 我们的奖项

- 赞助

- 客户支持

背景

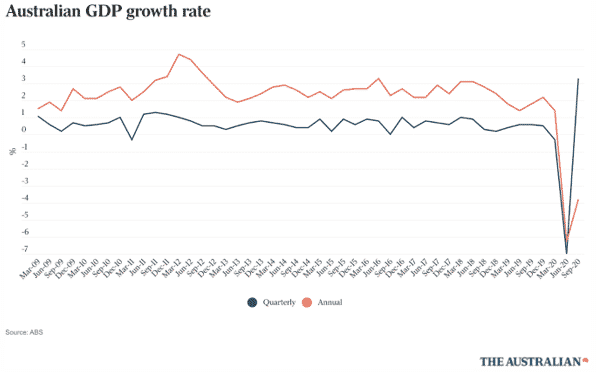

2019-2021全球各国都在不同程度上受到了疫情大流行的影响,大多数受影响的国家出现了经济疲软。作为西方七国集团之一,澳大利亚是唯一一个在2020年实现了经济正数增长的国家。由于澳大利亚在2019和2020年对于疫情的良好控制,只有少数城市采取封城措施,从2020年8月开始,澳洲经济就快速进入了反弹期,尤其在墨尔本和悉尼解封后,澳洲第四季度的GDP数字开始反弹。从而使得澳大利亚全年的经济保持了正向的增长。

2020年和2021年澳洲移民数量骤减,骤减了40-50万移民数量。澳洲在消费上损失很大。新南威尔士州已表态急需200万新增移民才能最快速地恢复经济并且增加消费。无论是在吃穿住行等各个领域的消费上,新移民的到来会对澳洲经济的各个板块的利好。

经济政策

但不同于欧美国家的持续高速经济增长,在2021年7月开始,澳大利亚出现了多地疫情爆发,与去年不同的是,为了更进一步地压制新冠病毒的肆虐,澳洲采取了更加严格并长期的封城等措施。与此同时,原有疫苗对变种病毒的有效率大不如前,使得疫苗的实际效果低于预期值,民众的接受度降低。而正是这两个主要原因,使澳洲经济在2021年陷入了深渊。

游客、留学生、劳动力等的缺失,再加上受到国际关系大背景的影响,使得澳洲失业率增高,零售业、进出口商品、旅游业等均收到了致命打击。在解封之前,8月份的零售额出现了惊人的下降,总体零售额环比下降了1.7%。但时尚行业尤其受到新南威尔士州和维多利亚州长期封锁的严重打击,8月份的支出下降了15.7%,损失3.044亿美元。

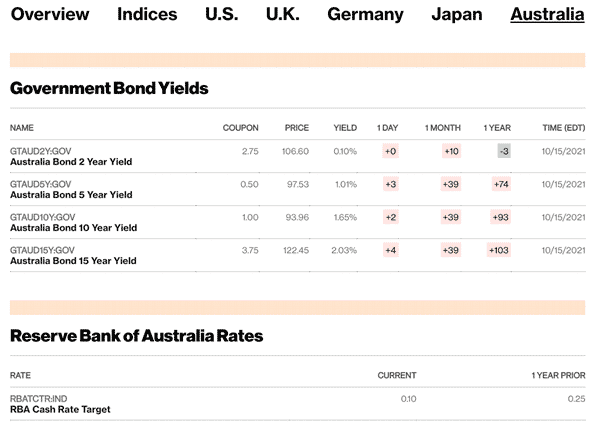

这也直接导致澳大利亚商业贷款利率在近十年出现逐步下行的趋势,政府债券收益率下跌。若2021年第四季度的GDP仍为负数,那么澳洲的经济可能会进入技术性的经济衰退。总的来说,疫情诱发了严重的经济危机,最终导致了澳洲的经济衰退,并存在物价暴涨的双重风险。

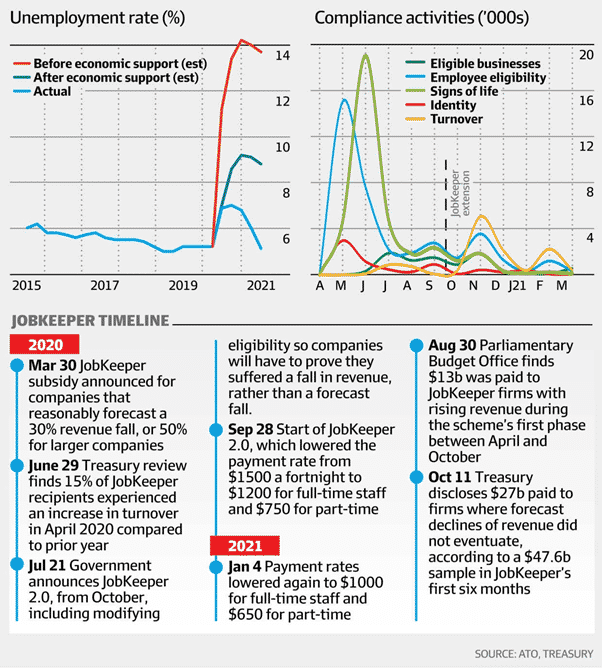

在疫情期间施行的JobKeeper政策帮助支撑了国民经济,国民经济在 2020 年 3 月持续创下有记录以来最大的月度商业信心跌幅,并将失业率峰值“至少”降低了 5 个百分点。JobKeeper 不仅影响收到付款的个别公司的生存能力,而且影响更广泛的经济复苏,这反过来又会进一步影响JobKeeper领取者。

据财政部称,如果没有政府的刺激措施,澳大利亚的总劳动生产率将下降 5%(JobKeeper在今年秋季避免了一半的下降)。该计划还帮助企业获得信心,将其在经济低迷时期累积起来的 480 亿美元现金再投资。财政部还声称,JobKeeper 偏向于可能因收入减少而瘫痪的生产力更高的企业,从而推动了经济复苏。

在后疫情时代,随着澳洲解封措施的实行和国境的开放,会带来经济复苏,金融服务短期内会呈现上涨趋势。但在2023年底甚至是2024年澳洲实行加息政策后,金融服务板块会呈现走低趋势。但长期看来,澳大利亚本身的经济基础长期以来比较稳固,金融服务板块有望持续增长。

利率变化

新冠疫情使得联邦储备银行(RBA)在2020年将官方现金利率压低至0.1%。自从2020疫情爆发以来,世界各国纷纷采取降息、印钱等措施来刺激经济。2021年0月6日,澳大利亚的邻国新西兰在七年内首次宣布加息,新西兰储备银行(央行)6日将基准利率上调25个基点至0.5%,以遏制通胀,防止经济过热。那么对于最近谈得火热的“加息”问题,澳洲央行依然宣布维持了目前的澳元基础利率不变,并且将会继续延续现在的国债购买计划到明年2月。

虽然,澳洲联邦银行和澳新银行纷纷表态希望将管部门能够通过加息来控制房价的上涨。但是,澳洲央行洛行长表示,若要加息,也只可能会在2023年底甚至2024年再考虑。澳大利亚西太平洋银行表示,澳洲联储需要在经济中看到的所有标准来提高利率——更高的就业数据、工资增长和 2-3% 的通胀——将在“明年年底”得到满足,离开这条道路明年加息的可能性很大。

虽然澳大利亚选择不加息,但选择用另一种方式来控制房价,澳洲金融谨慎委员会宣布了将会把商业银行的贷款支付能力缓冲测试率从原来的2.5%提升到3%。但在不加息的情况下,房价等其他资产价格肯定还会长期上涨。

澳洲股指

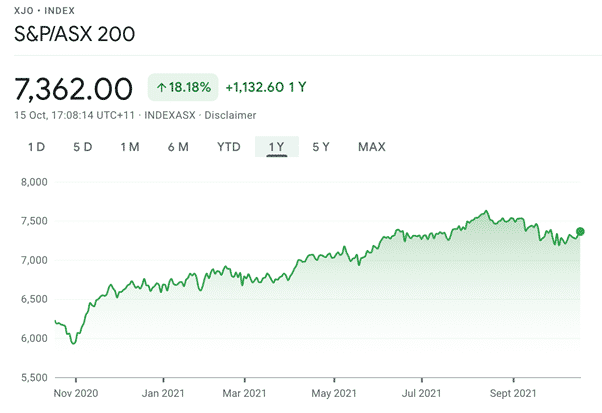

ASX200指数由标准普尔维护,被视为澳大利亚股票表现的基准。它基于 200 只最大的 ASX 上市股票,这些股票合计约占澳大利亚股票市值的 82%。在纽约股市普遍上涨、大型科技公司复苏以及基本金属、石油和黄金也上涨的情况下,澳大利亚股市近日开盘走高。澳大利亚东部时间2021年10月15日上午 7 点,ASX 期货上涨 46 点,涨幅 0.6% 至 7335。

从近一年的数据可以看出,澳大利亚股在2020年11月到2021年9月稳步上涨。但从过去五年的整体数据看来,在ASX 200 指数于 2020 年 1 月 16 日首次突破 7,000 点水平后,在2020年3月跌至了最低4816.60,而后又呈现稳步上涨的趋势。

贸易

新冠肺炎疫情在全球的流行以及WTO成员采取的卫生措施,使全球商品和服务贸易受到严重影响。全球货物贸易总额、服务贸易等均有大幅下跌。

而WTO发布的《世贸组织 2021年年度报告》指出,多边贸易体系在对抗新冠肺炎疫情的努力中发挥了重要作用,贸易的复原力代表了数百万人的生命线,使人们能够获得食物和其他基本用品。报告预测,2021 年世界货物贸易量将增长 8.0%。

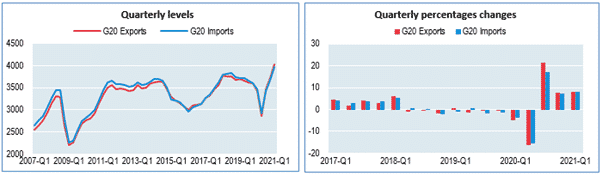

延续了始于2020年第三季度的复苏势头,以季节性调整后的当前美元计算,G20的国际商品贸易在2021年第一季度创历史新高。与前一季度相比,出口和进口分别增长了8.0%和8.1%。除英国外,所有 G20 经济体在 2021年第一季度均录得正增长,美元贬值和大宗商品价格的相关上涨在从 COVID-19 低点复苏中发挥了作用。

包括谷物和植物油在内的农产品价格在 2021 年第一季度上涨了 10% 以上,而金属价格接近 2011 年的水平。受益于大宗商品价格上涨,澳大利亚出口增长 17.5%。

产业结构

新冠疾病大流行切断了全球供应链,而行业损害集中在制造业。在2020及2021年,由于疫情的影响,澳大利亚阶段性采取措施,禁止建筑业的继续施工,澳大利亚的建造业的工作人员大部分是自顾人士,这条产业链上下游共有近60万人。

热衷于支持制造业的澳大利亚政府已经确定了六个全国性的制造业重点,涵盖了资源技术与关键矿物加工、食品饮料、医疗产品、清洁能源与回收、国防与太空。

澳大利亚政府在向本地制造业投入15亿澳元以提高本地生产,并加强某些产品的供应链。但是,本地生产成本高,国境暂未开放导致劳动力少。

但随着疫苗接种率的上升,墨尔本、悉尼等城市的解封与澳大利亚国境的预计开放,会使得众多移民、劳动力,甚至是游客再次涌入澳大利亚。住房、基本生活用品、衣食住行、旅游等板块重新回暖,对于以制造业为首的各种产业来说无疑是利好消息。

地产

西太平洋银行的顶级经济学家比尔·埃文斯和马修·哈桑写道。“我们预计,重新开放的提振将超过抵消最近宣布的宏观审慎措施带来的任何初步拖累。”

“因此,今年最后两个月可能会进一步上涨 3%,从而使全年的累计涨幅达到 22%。”

但“负担能力有限”和更严格的贷款规则等因素将减缓未来几年的增长速度,预计到 2022 年房价将上涨 8%。

然后在接下来的一年里,房价将真正放缓并进入“修正阶段”。随着11月澳大利亚国境的开放,大量的移民将会涌入澳大利亚,会刺激制造业、地产行业、银行业等整个一条产业链。与此同时,邻国新西兰开放了新的移民政策,澳大利亚可能也会开放移民政策,如此以来,会对地产行业产生巨大利好,并且会持续至少两至三年。

经济学家写道:“随着我们进入 2023年,澳大利亚央行紧缩周期的影响将对房地产市场产生更大的影响,因为借贷能力受到直接影响,随着情绪的转变,紧缩周期被认为几乎没有提供进一步价格上涨的空间,”经济学家写道。“预计市场将进入价格调整阶段,2023 年价格将回落 5%。”

政治环境

当前国际形势不稳定性、不确定性增多的背景下,这样的政治环境会导致民众心理产生巨大的不确定性。例如,2021年5月6日,由于中澳关系恶化,中国国家发展与改革委员会宣布无限期暂停中澳战略经济对话。再例如,2021年9月16日,澳英美组建了一个名为AUKUS的新安全伙伴关系,作为第一项举措,AUKUS将为澳大利亚的舰队建造核潜艇。不同国家的不同成长和发展模式会导致不同的社会经济和政治行为。而在金融市场中,不确定性就是最大的问题所在。

结语

总的来说,澳大利亚本身的经济基础在长期以来比较稳固,虽然在过去几年内存在动荡,在整体处于平稳增长的大趋势。2020年,受到疫情的打击,众多板块和行业出现了不同程度的下滑甚至危机,但随着澳大利亚对待新冠病毒的态度实现了从“零容忍”变成“与病毒共存”的转变,并且全国疫苗接种率快速上升,城市解封,各州边境与国境相继开放,澳大利的经济必将在短时间内实现回暖。同样,股市整体有明显的利好趋势。

但长期看来,当澳洲央行预计在2023年底甚至2024年宣布加息措施后,经济增长会被降温,对于经济板块和股市的投资可能会出现负面影响,股市也会存在震荡。但这样的消极影响不会持续太久,随着旅游业、航空业的兴起,移民的增加和留学生的持续注入等原因,澳洲经济仍会在加息后的一段时间内继续恢复平稳。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。

联系方式:

墨尔本 03 8658 0603

悉尼 02 9188 0418

作者:

Cathy Jia | GO Markets 助理分析师

免责声明:文章来自 GO Markets 分析师和参与者,基于他们的独立分析或个人经验。表达的观点、意见或交易风格仅代表作者个人,不代表 GO Markets 立场。建议,(如有),具有“普遍”性,并非基于您的个人目标、财务状况或需求。在根据建议采取行动之前,请考虑该建议(如有)对您的目标、财务状况和需求的适用程度。如果建议与购买特定金融产品有关,您应该在做出任何决定之前了解并考虑该产品的产品披露声明 (PDS) 和金融服务指南 (FSG)。

上篇文章

为什么新能源汽车发展的这么快?

热门话题 说到新能源汽车,大家第一思维想到的一定是这几年火遍全球的特斯拉。但是其实经过短短几年的竞争与升级,目前全球各大汽车生产企业都已经开始把未来的重心转向了新能源车型,范围涵盖了插电式电动汽车、纯电动汽车(BEV)、插电式混合动力汽车...

October 26, 2021了解更多 >下篇文章

澳洲能帮助美国突破中国的稀土“反制”措施吗?

热门话题 中东有石油,中国有稀土。”你会选择投资稀土吗? 2018年中美贸易争端拉开序幕之后,稀土的战略�...

October 22, 2021了解更多 >Please share your location to continue.

Check our help guide for more info.

- 交易总览